Was ist eine Revolving Card?

Die Revolving Kreditkarte, auch als „revolvierende Kreditkarte“ bekannt, zeichnet sich durch ihre Fähigkeit zur Teilzahlung aus. Sie wird oft als „echte Kreditkarte“ oder „Credit Card“ bezeichnet, da du tatsächlich einen Kredit aufnimmst, den du in monatlichen, verzinsten Raten zurückzahlst.

Obwohl die Revolving Kreditkarte als Urtyp aller Kreditkarten gilt, ist sie in Deutschland nicht so weit verbreitet wie beispielsweise in den USA. Man geht davon aus, dass nur etwa jede achte Karte in Deutschland eine Teilzahlungsfunktion hat. Im Gegensatz dazu wurde die erste Revolving Kreditkarte bereits 1958 in den USA von der Bank of America unter dem Namen „BankAmericard“ eingeführt. Diese erste Kreditkarte war noch aus Papier und hatte ein Kreditlimit von nur 300 USD, was heute jedoch einem stattlichen Betrag von etwa 2900 USD entspricht. Aus der BankAmericard entstand später ein eigenständiges Unternehmen, das sich 1976 zur heutigen Kreditkartengesellschaft VISA entwickelte.

Wir möchten Dir heute in unserem Guide zur Revolving Card unter anderem zeigen:

- Wie die revolvierende Kreditkarte (historisch) entstanden ist und wie sie funktioniert

- Wofür sich eine revolvierende Kreditkarte mit Kreditrahmen lohnt

- Wie teuer eine revolvierende Kreditkarte wirklich ist – und warum vor allem Banken gerne solche Karten vergeben

- Welche Kreditkarten mit Teilzahlungsfunktion es gibt

Wir haben natürlich für Dich revolvierende Kreditkarten getestet, wenn Du lieber direkt an den Kreditkarten interessiert bist. Im Test haben wir unter anderem:

Alle Erfahrungsberichte zu Konten und Karten im Detail findest Du hier.

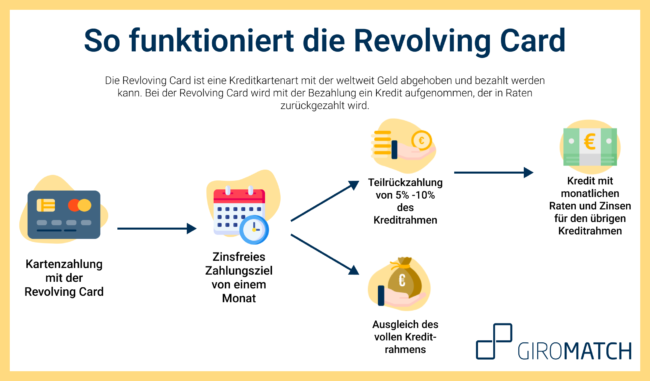

Wie funktioniert eine Revolving Kreditkarte?

Im Alltag funktioniert eine Revolving Card wie jede andere Zahlkarte auch, Du kannst mit ihr Bargeld am Geldautomaten abheben, in Läden und Restaurants kontaktlos bezahlen und natürlich beim Online Shopping Deine Einkäufe bezahlen. Der Unterschied zu Charge Cards liegt nicht in der Nutzung, sondern in der Art der Abrechnung des Kreditrahmens.

Bei einer Revolving Card bekommst Du einen Kreditrahmen, der abhängig von Deiner Bonität ist. Hebst Du Bargeld ab oder tätigst eine Zahlun,g wird der Kreditrahmen mit dem entsprechenden Betrag belastet. Bei den meisten revolvierenden Kreditkarten hast du dann 4 bis 8 Wochen Zeit den Kreditrahmen mit einer Überweisung von Deinem Referenzkonto auszugleichen.

Tust Du das nicht, werden Zinsen auf den genommenen Kreditbetrag fällig, den Du monatlich abbezahlst. Abhängig von den Konditionen Deiner Kreditkarte zahlst Du den Kredit dann in monatlichen Raten mit einem verhältnismäßig hohen Zinssatz ab. Die meisten revolvierenden Kreditkarten haben einen Zins zwischen 8% eff. p.a. und 20% eff. p.a. – also viel teurer als ein normaler Online Kredit.

So funktioniert eine revolvierende Kreditkarte: Schaubild und Infografik

Die unterschiedlichen Typen von Kreditkarte: Revolving, Charge, Debit oder Prepaid

Revolvierende Kreditkarten sind nur einer von 4 Typen von Kreditkarten. Allgemein gibt es 4 verschiedene Arten von Kreditkarten:

- Revolving-Credit-Cards: Auch bekannt als Revolvierende Kreditkarte, Kreditkarte mit Teilzahlungsfunktion oder mit Kreditrahmen. Du bekommst mit jeder Kreditkarte einen Kreditrahmen, den Du nutzen kannst und mit einer monatlichen Rate über eine unbestimmte Zeit abbezahlst.

- Charge Cards: Charge Karten geben Dir ein Kreditlimit für 30 bis 60 Tage, das dann per Lastschrift von Deinem Hauptkonto abgezogen wird. Du hast also ein temporäres Kreditlimit, musst aber den gesamten offenen Betrag begleichen.

- Debit Cards: Debitkarten sind Zahlkarten, bei denen der gezahlte Betrag sofort von einem Referenzkonto (bspw. Gehaltskonto oder eigenes Kreditkartenkonto) abgebucht wird. Du bekommst keinen Kreditrahmen und musst das Geld sofort zur Verfügung haben

- Prepaid Cards: Guthabenkarten oder aufladbare Kreditkarten müssen zuerst mit einem Guthaben aufgeladen werden, damit Du sie benutzen kannst.

Bei der amerikanischen Historie der Revolving Kreditkarte ist es nicht verwunderlich, dass die Karten hauptsächlich in den USA und dem Vereinigten Königreich verbreitet sind und von ausländischen Banken nach Deutschland gebracht wurden.

Im Vergleich zu anderen Zahlkartenarten ist die Revolving Card in Deutschland nämlich relativ unpopulär. Im Jahr 2020 gab es in Deutschland lediglich 5,8 Millionen Revolving-Kreditkarten, im Vergleich dazu gab es 34,7 Millionen Charge Cards und ganze 118,3 Millionen Debitkarten. (Quelle: Bundesbank 2021)

Die 4 unterschiedlichen Varianten der Teilzahlungsfunktion

Bevor du dich für eine revolvierende Kreditkarte entscheidest, ist es wichtig, dass du die Bedingungen genau kennst und sicherstellst, dass du die Teilzahlungsfunktion nach deinen Bedürfnissen anpassen kannst. Um unnötige Kreditaufnahme und Zinszahlungen zu vermeiden, gibt es vier verschiedene Möglichkeiten, diese Funktion zu nutzen:

- Dauerhafte Teilzahlung: Bei einigen Kreditkarten ist die Teilzahlungsfunktion ständig aktiv. Du musst also sicherstellen, dass du deinen Verfügungsrahmen zum Fälligkeitsdatum vollständig begleichst, um Zinsen zu vermeiden.

- Transaktionsbasierte Teilzahlung: Mit dieser Option kannst du die Ratenzahlung für spezifische Einkäufe oder Transaktionen aktivieren. Alle anderen Ausgaben werden wie üblich zum Fälligkeitsdatum zinsfrei abgerechnet.

- Teilzahlung nach Prozentsatz: Du kannst die Teilzahlung für einen bestimmten Prozentsatz deines Verfügungsrahmens oder deiner Ausgaben aktivieren. Wenn dieser Prozentsatz beispielsweise bei 70% liegt, werden die restlichen 30% automatisch zum Fälligkeitsdatum ausgeglichen und die verbleibenden 70% verzinst und in Raten zurückgezahlt.

- Deaktivierte Teilzahlung: Um keine Zinsen zu zahlen, kannst du die Teilzahlungsfunktion vollständig deaktivieren. Allerdings musst du am Ende des Monats genug Geld zur Verfügung haben, um den gesamten Verfügungsrahmen auf einmal auszugleichen.

Welche Kosten und Gebühren hat eine Revolving Card?

Bei der Auswahl einer Kreditkarte, sind die Kosten oft ein entscheidender Punkt. Es gibt mehrere Punkte, an denen bei einer Kreditkarte Kosten anfallen können. Summieren sich diese Kosten, kann dabei ein beachtlicher Betrag zusammenkommen, der jährlich für die Kreditkarte bezahlt werden muss.

Der größte Kostenpunkt bei einer revolvierenden Kreditkarte ist inder Regel nicht die Jahresgebühr oder Bargeldgebühr, sondern der Sollzins auf den Kreditrahmen. Wie teuer das Ganze wird, zeigen wir Dir jetzt.

Wie hoch sind die Kosten und Zinsen bei einer Revolving Card Kreditkarte mit Teilzahlungsfunktion?

Viele revolvierende Kreditkarten sind bekannt als „kostenlose Kreditkarten“, da sie keine feste Jahresgebühr haben. Dazu zählen beispielsweise die Advanzia Gebührenfrei, die Consors Finanz Mastercard oder die Hanseatic Bank VISA Kreditkarte. Aber natürlich verdienen auch diese Banken ihr Geld: und zwar mit den Zinsen.

Wir nehmen ein einfaches Beispiel. Du kaufst Dir für 500 Euro ein neues Handy und nutzt dazu eine Kreditkarte mit Teilzahlungsfunktion, beispielsweise die Karte von der Hanseatic. Du hast bei dieser Karte einen Sollzins in Höhe von 12,82% p.a. und kannst monatlich 25 Euro abbezahlen. Wie viel wird Dich Dein Einkauf nunu wirklich kosten und wie lange finanzierst Du die 500 Euro? Die Rechnung.

Um zu wissen, wie viel Zinsen Dich der Rahmenkredit kostet, müssen wir also den offenen Betrag (Kontostand) minus Deine monatliche Rate plus die neuen Kosten für den Zinssatz berechnen. Wir nehmen an, Du hast am 30.06.2022 das Handy gekauft, dann steht Dein Konto Ende Juli bei:

Wie Du siehst, hast Du 25 Euro zurückgezahlt, hast aber in diesem Monat 5,34 Euro an Zinsen zahlen müssen, weshalb Du Deine Schuld effektiv nur um 19,66 Euro reduziert hast. Die Bank hat also im ersten Monat 5,34 Euro verdient. Wenn wir die gleiche Kalkulation wieder durchführen, wirst Du sehen dass sich die monatliche Restschuld verringert, dadurch die Zinsen auch geringer werden und Du nach und nach den Kredit loswirst. Für jeden Monat zahlst Du aber heftige Zinsen, die sich dann bemerkbar machen.

Für Deinen Handykauf mit der Kreditkarte mit Teilzahlungsfunktion hast Du also insgesamt 23 Monate gebraucht und 65,53 Euro an Zinsen an die Bank gezahlt. Du solltest also immer schauen, dass Du einen relativ hohen Tilgungsanteil pro Monat hast, damit die Zinsen nicht zu hoch werden.

Würdest Du in unserem Beispiel etwa einen Laptop für 2.500 Euro mit der Advanzia Mastercard kaufen (Sollzinsen: 19,44%) und monatlich 50 Euro tilgen, dann würdest Du folgendes zahlen:

Weitere Gebühren, die bei einer revolvierenden Kreditkarte anfallen können.

Die kostenlose Revolving Kreditkarte der Hanseatic Bank – der beste Revolving Kreditkarte Anbieter

Kann ich die Teilzahlung deaktivieren?

Zinsen auf den Kreditrahmen fallen nur dann an, wenn die Teilzahlungsfunktion aktiviert ist, wenn also ein in Raten rückzahlbarer Kleinkredit aufgenommen wird. Dies kannst Du vermeiden, indem Du vorab die Kreditkartenkonditionen studierst und prüfst ob die Teilzahlungsfunktion ausgeschalten werden kann. Dies ist bei vielen Credit Cards der Fall, allerdings nicht bei allen.

Diese Vorteile und Nachteile bietet eine Revolving Card

Vorteile

- Zinsfreies Zahlungsziel: Bei den Revolving Karten hast Du in der Regel ein zinsfreies Zahlungsziel von 4-8 Wochen, du bekommst also einen kostenlosen kurzen Kredit.

- Hohe Flexibilität: Durch die verschiedenen Teilzahlungsmodelle, hast Du für jede Liquiditätssituation die passende Lösung. Da Du zwischen den verschiedenen Varianten auch wechseln kannst, bist Du maximal flexibel.

- Hoher, individueller Kreditrahmen: Es gibt bei den Kreditkarten meist kein festes Limit. Der Kreditrahmen ist nach Deinen Wünschen und Deiner Bonität anpassbar.

- Hotels und Mietwägen buchen: Um ein Hotel zu buchen, benötigst Du meist eine echte Kreditkarte, wie die Revolving Card, da bspw. für die Kaution des Hotels der Kreditrahmen belastet wird.

- Weltweit bezahlen und Geld abheben: Da die Revolving Cards meist auf den Kreditkartensystemen von VISA und Mastercard beruhen, kannst Du mit ihnen an allen Akzeptanzstellen auf der ganzen Welt bezahlen.

- Zusatzleistungen: Kreditkarten, vor allem die goldenen und schwarzen Kreditkarte, haben oft attraktive Zusatzleistungen wie Reiseversicherungen, Concierge-Service oder Vergünstigungen.

Nachteile

- Hohe Zinsen: Die Zinsen für die Ratenzahlung bei Kreditkarten liegen mit 10%-20% p.a. deutlich über den Zinsen für einen regulären Kleinkredit.

- Schuldenfalle: Durch die Zinszahlungen, kannst Du in eine Schuldenspirale gelangen, bei der Dein Zinsaufwand irgendwann so hoch wird, dass Du einen neuen Kredit aufnehmen musst um Deine Zinsen zu bezahlen. Dieses Problem ist in den USA sehr populär.

- Nur mit positiver SCHUFA: Da Du mit der Revolving Card eine Art Kredit erhältst, ist dafür natürlich eine saubere SCHUFA nötig. Bei der Beantragung wird der SCHUFA-Score abgefragt.

- Teilweise hohe Gebühren fürs Ausland: Zahlungen oder das Abheben am Geldautomaten außerhalb des Euro-Raumes kann zu hohen Fremdwährungsgebühren führen.

Wie beantrage ich eine Revolving Card?

Die Beantragung einer Revolving Kreditkarte erfolgt mittlerweile in wenigen Schritten online. Der konkrete Beantragungsprozess unterscheidet sich von Anbieter zu Anbieter in einigen kleine Punkten, die großen Schritte sind allerdings immer gleich.

Im ersten Schritt werden Deine persönlichen Daten, wie Name und Geburtstag, sowie Deine Kontaktdaten, also E-Mail-Adresse, Telefonnummer und Anschrift abgefragt. Um die Angaben zu vervollständigen, werden im nächsten Schritt Details zu Deiner persönlichen finanziellen Lage abgefragt. Diese bestehen meist aus dem monatlichen Einkommen und weiteren Angaben zu Deiner Berufstätigkeit. Im letzten Schritt musst Du verifizieren, dass Du auch wirklich die Person bist, als die Du Dich ausgibst. Die Identifikation erfolgt im Rahmen des KYC-Prozesses und soll dabei helfen, Geldwäsche zu bekämpfen.

Folgende Voraussetzungen musst Du in der Regel für revolvierende Kreditkarten erfüllen:

- Mindestalter 18 Jahre

- Fester Wohnsitz in Deutschland

- Ein regelmäßiges Einkommen

- Gute Bonität (keine harten negativen SCHUFA-Merkmale)

- Gültiger Personalausweis oder Reisepass

- Gültige E-Mail-Adresse und Telefonnummer

Die Identifikation wird in Deutschland meistens über das Post Ident Verfahren abgewickelt, bei dem Du drei Möglichkeiten hast Dich zu identifizieren. Entweder Du gehst ganz klassisch mit Deinem Personalausweis zur nächsten Postfiliale, bei der Du Dich mit dem Ausweisdokument identifizierst, oder Du nutzt den Video Ident, bei dem Du entweder in einem kurzen Video Call deinen Ausweis vorzeigen musst oder nur ein kurzes Video von Dir und Deinem Ausweisdokument machst. Solltest Du bereits im Besitz eines neuen Personalausweises mit eID-Funktion sein, kannst Du die Identifikation sogar einfach in der Postident App durchführen und den Ausweis mit Deinem Handy auslesen.

Hast Du all diese Schritte erfolgreich durchgeführt, prüft die Bank Deinen SCHUFA-Score bevor sie Dich als Karteninhaber freigibt und Du die Kreditkarte erhältst.

Bonitätsabhängiger Kreditrahmen und Credit Card ohne SCHUFA

Da Du bei der Revolving-Credit-Card effektiv einen Kredit bekommen kannst, wird bei der Beantragung immer die SCHUFA abgefragt. Ohne saubere SCHUFA ist es demnach nicht möglich eine solche Kreditkarte ausgehändigt zu bekommen. Wie hoch der Kreditrahmen ausfällt, also wo die Kreditobergrenze liegt die Du aufnehmen kannst, hängt von Deiner Bonität ab. Die Bonität setzt sich hauptsächlich aus deiner SCHUFA und Deiner Einkommenssituation zusammen, verändert sich also Deine Einkommenssituation, verändert sich auch die Bonität und Du kannst den Kreditrahmen, der Bonität entsprechend flexibel anpassen.

Tipps zur optimalen Nutzung Deiner Revolving Card Kreditkarte

- Teilzahlung deaktivieren: Bei der Ausgabe der Revolvierenden Kreditkarten ist meist die Teilzahlung angeschaltet. Kannst Du diese deaktivieren, dann tue das vor der ersten Nutzung, um Zinsen zu vermeiden und schalte sie nur ein, wenn Du sie auch wirklich benötigst.

- Karten vergleichen, Konditionen prüfen: Um die optimale Credit Card für Dich zu finden, lohnt es sich verschiedene Karten und ihre Konditionen zu vergleichen. Das kannst Du ganz bequem im Internet machen. Die einzelnen Konditionen solltest Du vor Beantragung einer Karte genau prüfen, um später nicht von unvorhergesehenen Kosten überrascht zu werden.

- Karte vor Nutzung aufladen: Manche Revoling Cards können wie Prepaid Kreditkarte mit Geld aufgeladen werden, bevor Du sie nutzt. Wenn Du Deine Kreditkarte stets im Plus führst, wird der Kreditrahmen nicht belastet und somit fallen auch keine Zinskosten an.

- Rechnungen zum Zahlungsziel begleichen: Solltest Du den Kreditrahmen doch belastet haben, ist es wichtig die Rechnung pünktlich zu begleichen. Ansonsten nimmst Du einen verzinsten Kredit auf, den Du unter Umständen über Monate abzahlen musst. Verpasst Du Zahlungsziele häufiger, oder über einen längeren Zeitraum, kann es auch zu einem teuren Mahnverfahren kommen und die Karte wird gesperrt.

- Dauerauftrag: Um Dein Zahlungsziel nicht zu verpassen, macht es Sinn einen Dauerauftrag einzurichten. So wird Deine Rechnung automatisch von Deinem Girokonto ausgeglichen und Du musst nicht mehr dran denken.

- Umschuldung: Hast Du Deinen Verfügungsrahmen ausgenutzt und einen Kredit aufgenommen, macht es in vielen Fällen Sinn, nach Umschuldungsoptionen zu schauen. Die Kreditkarte der Credit Cards sind mit bis zu 20% Zinsen nämlich deutlich höher, als die Zinsen für einen Kleinkredit, die in der Regel bei unter 10% liegen.

Unser Fazit: Hier lohnt sich eine Revolving Card

Eine Revolving Karte als Reserve im Geldbeutel zu haben, ist in jedem Fall sinnvoll. Solltest Du einen kurzen finanziellen Engpass durchlaufen, kann ist die Karte die einfachste und schnellste Lösung, den Engpass zu überbrücken. Mit der Befolgung unserer 6 Tipps, kannst Du dabei die Gefahr in eine Schuldenspirale zu gelangen auf ein Minimum reduzieren.

Führst Du Deine Karte stets im Plus, oder hast die Teilzahlungsfunktion deaktiviert, bietet sich eine Revolving Card auch hervorragend als Zahlungsmittel für den Alltag an. Der hohe Verfügungsrahmen, die Möglichkeit nahezu weltweit bezahlen zu können, diverse inkludierte Zusatzleistungen, wie Reiseversicherungen oder Vergünstigungen bspw. bei Mietwägen, machen die Karte zu einem guten Alltagsbegleiter, mit dem Du alle Deine Zahlungen durchführen kannst.

Wie empfehlen Dir bei der Auswahl einer Revolving Card ausdrücklich darauf zu achten, dass die Teilzahlungsfunktion der Karte deaktiviert werden kann. Als zweites Kriterium macht es Sinn sich die Höhe der Zinsen anzuschauen, falls man doch mal einen Kredit aufnehmen muss. Mit diesen Punkten steht einer sicheren Nutzung einer Revolvierenden Kreditkarte nichts im Weg.