Auskunfteien: Datensammler oder wichtiger Teil der Wirtschaft?

Auskunfteien stecken hinter fast jedem Vertragsabschluss, Kauf oder wirtschaftlichen Handlung – und oft arbeiten sie im Hintergrund, ohne dass Verbraucher sich darüber bewusst sind. Sei es bei der Aufnahme eines Kredits, beim Kauf auf Rechnung im Internet oder beim Ratenkauf von einem neuen Fahrrad: In all diesen Handlungen wechseln Daten von Menschen zu Unternehmen und zu Auskunfteien zurück.

Warum gibt es also Auskunfteien, wann ist die Datenübermittlung an Auskunfteien überhaupt erlaubt und was wissen die großen Unternehmen wie SCHUFA, Bürgel, Creditreform oder CRIF eigentlich über Verbraucher?

Wir erklären Dir heute, wie Wirtschaftsauskunfteien funktionieren und wie diese historisch entstanden sind. Wir zeigen Dir außerdem, wie der Ablauf einer Datenübermittlung erfolgt und wieso dies auch mit heutigen Datenschutzgesetzen wie der DSGVO oder der BDSG möglich ist. Außerdem zeigen wir Dir in unseren kostenlosen Guides und Anleitungen, wie Du an Deine Auskunftei-Daten kommst, welche Rechte Du hast und wie Du sicher sein kannst, dass Unternehmen wie SCHUFA oder Boniversum nur rechtmäßige Informationen über Dich gespeichert haben.

Unsere kostenlosen Guides um an Deine Daten zu kommen, Auskunfteien abzufragen, Daten zu löschen und mehr:

- ⚡Kostenlos an Deine SCHUFA-Daten kommen

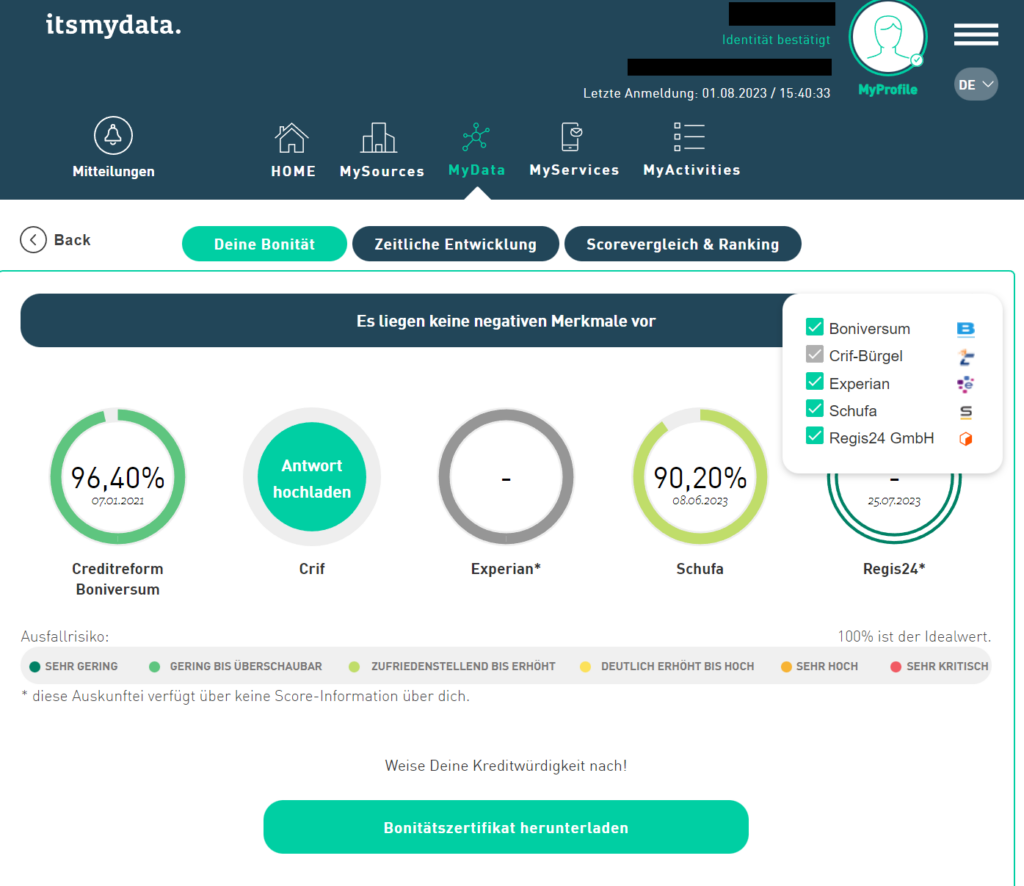

- 🏆 Mit itsmydata all Deine Daten von Auskunfteien und Unternehmen ansehen, abfragen und löschen

- 🔒 Auskunftei-Merkmale: Das bedeuten die Einträge in Deiner SCHUFA-Akte

Wir habe hier einige Begriffe und Formulierungen genutzt, die Dir vielleicht unbekannt sind. Diese wollen wir jetzt nochmal kurz erklären, da sie wichtig sind, um zu wissen, wie Auskufnteien funktionieren:

Wie funktioniert eine Auskunftei?

Bei einer Auskunftei (oftmals auch Wirtschaftsauskunftei genannt) handelt es sich um ein privatwirtschaftlich geführtes Unternehmen, das bonitätsrelevante Daten zu Privatpersonen und Wirtschaftsunternehmen sammelt, verarbeitet und anschließend an bestimmte Auftraggeber weitergibt.

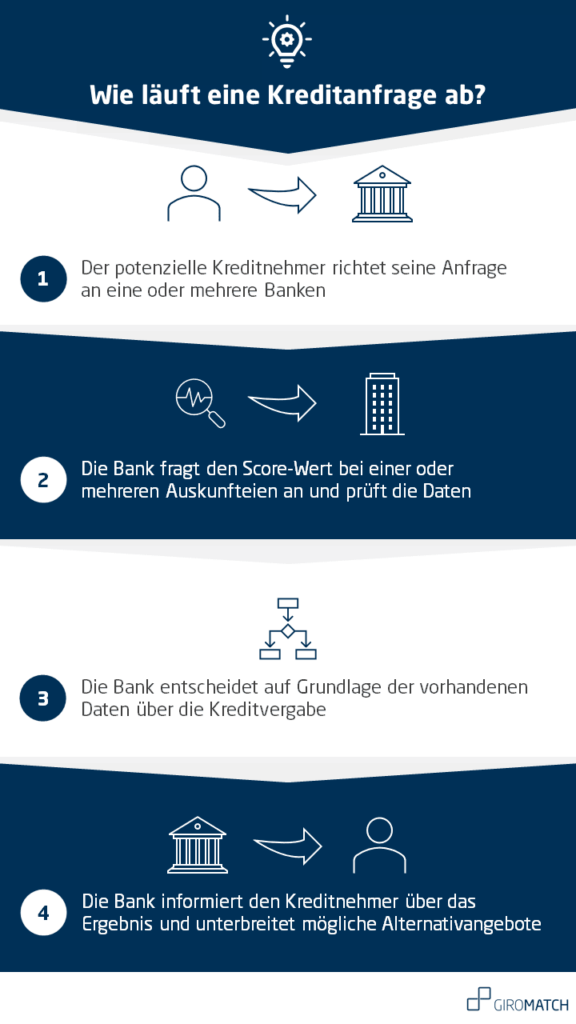

Auf Grundlage der gesammelten Informationen erstellen Wirtschaftsauskunfteien sogenannte Bonitätsscores. Diese geben Auskunft über Deine Kreditwürdigkeit und Zahlungsfähigkeit sowohl als Privatperson als auch als Unternehmen. Die Auftraggeber der Wirtschaftsauskunfteien verwenden diese Scores, um das Risiko zu beurteilen, dass sie mit dem Eingang einer Geschäftsbeziehung zu Dir eingehen.

Die Auftraggeber der Wirtschaftsauskunfteien kommen aus unterschiedlichsten Branchen. Bonitätsscores spielen vor allem bei Krediten und Finanzierungen eine wesentliche Rolle.

Welche Daten sammeln Auskunfteien?

Die Datensammlung von Wirtschaftsauskunfteien ist gar nicht so komplex, wie oft gedacht wird. In erster Linie sammeln sie persönliche Daten wie Name, Alter, Geschlecht und Wohnorte. Dadurch können sie Dich nicht nur identifizieren, sondern auch Informationen über Dein Wohnumfeld und Wohnortwechsel gewinnen.

Wenn keine weiteren Informationen über eine Person vorhanden sind, erstellt eine Wirtschaftsauskunftei bereits auf Grundlage dieser Daten einen Bonitätsscore. Dies kann unangenehme Folgen haben. So kann es passieren, dass einem jungen Menschen mit hohem Einkommen und keinen Schulden eine schlechte Bonität attestiert wird, wegen seines Alters und Wohnorts in einer Gegend, in der viele Menschen schlechte Zahlungsmoral haben.

Anders als oft angenommen sammeln Wirtschaftsauskunfteien keine Daten über Familienstand, Arbeitgeber, Einkommen, Sparguthaben und Wertpapierdepots von Privatpersonen. Aber sie erfassen die Anzahl der Girokonten, Kreditkarten und Kredite jeglicher Art (Auto-, Dispositions-, Immobilien-, Rahmen-, Raten- und Verbraucherkredite), zumindest die SCHUFA.

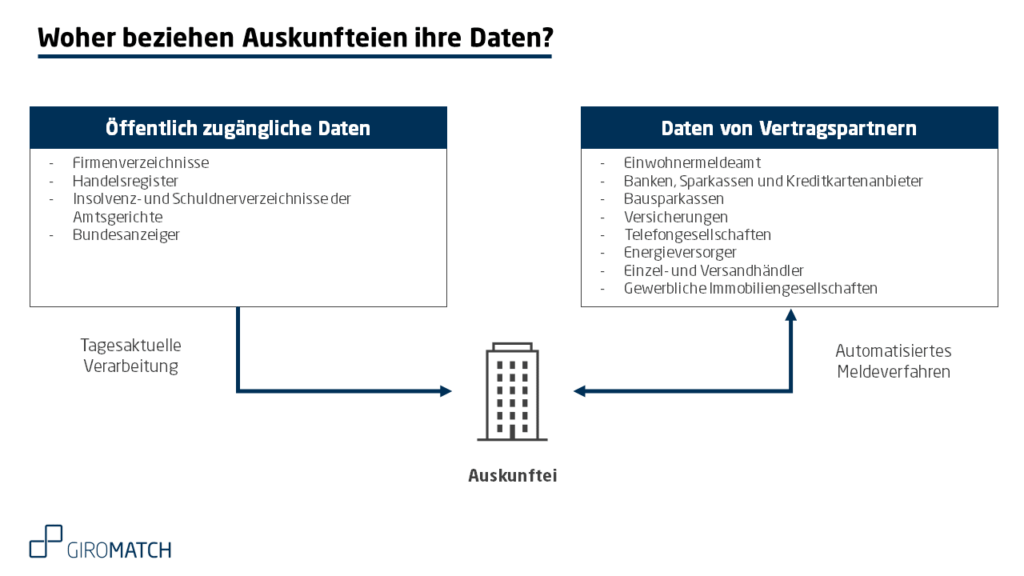

Woher bekommen Auskunfteien ihre Daten?

Wirtschaftsauskunfteien zapfen unterschiedlichste Datenquellen an, um Informationen über die Kreditwürdigkeiten von Privatpersonen und Unternehmen zu gewinnen. Einige Wirtschaftsauskunfteien greifen dabei auf ein großes Netzwerk an Vertragspartnern zurück, wie beispielsweise Banken, Einzelhändler und Telekommunikationsunternehmen, die ihnen Informationen über das Zahlungsverhalten ihrer Kunden liefern. Darüber hinaus nutzen Wirtschaftsauskunfteien eine Vielzahl öffentlich zugänglicher Quellen, wie zum Beispiel Firmenverzeichnisse, Handelsregister, Insolvenzverzeichnisse und Schuldnerverzeichnisse der Amtsgerichte. Und nicht zuletzt nutzen Wirtschaftsauskunfteien auch Inkassounternehmen als Datenquelle.

Die Bedeutung Deines Zahlungsverhaltens: Gute Historie, gute Bonität?

Die Bonitätsprüfung einer Auskunftei hängt viel vom Zahlungsverhalten einer Person ab. Die Daten dazu erhalten sie direkt von den Unternehmen bei Abfragen, aber vor allem bei Zahlungsschwierigkeiten aus Mahn- und Inkassoverfahren sowie öffentlich zugänglichen Informationen über eidesstattliche Versicherungen, Haftanordnungen und Insolvenzen.

Pauschal ist es schwierig zu sagen, ob „mehr Daten“ gleich „bessere Bonität“ bedeutet, da natürlich eine Person ohne Zahlungsschwierigkeiten, ohne Kredite oder Kreditkarten auch eine hervorragende Bonität haben kann, Wichtig ist, dass Einträge bei einer Auskunftei nicht grundsätzlich negativ sind. Sie können dazu beitragen, dass Du einen besseren Bonitätsscore erhältst. Wer beispielsweise einen Kredit pünktlich zurückgezahlt hat, zeigt eine gute Zahlungsmoral. Zahlungsverzögerungen, Inkassoverfahren und Insolvenzen hingegen signalisieren eine schlechte Zahlungsmoral.

Liste von Auskunfteien in Deutschland

Die SCHUFA hat außerdem im Ausland noch einige kooperierende Unternehmen. Abhängig vom Wohnsitz holt die SCHUFA dann eventuell Auskünfte bei anderen Auskunfteien und Kooperationspartnern ein, beispielsweise bei der Eröffnung eines DKB-Kontos. Hierunter fallen unter anderem:

- Kreditschutzverband von 1870 (Österreich)

- CRIF AG (Schweiz und Italien)

- BIK (Polen)

- BKR (Niederlande)

- NBB Belgien

- Equifax (Spanien)

- ASNEF (Spanien)

- ICB (Irland)

- UC (Schweden)

Darum gibt es Auskunfteien: Bonitätsprüfung und Kreditwürdigkeit

Die Geschichte der Wirtschaftsauskunfteien begann bereits vor mehr als 150 Jahren. Seit Mitte des 19. Jahrhunderts sahen sich Kaufleute mit der Problematik konfrontiert, die Kreditwürdigkeit ihrer Geschäftspartner in Bezug auf die Vergabe von Krediten nicht ausreichend beurteilen zu können. Ursprünglich lag der Fokus der Wirtschaftsauskunfteien auf der Beurteilung der Kreditvergabe an Unternehmen. Anfang des 20. Jahrhunderts weiteten die Wirtschaftsauskunfteien ihr Geschäftsfeld auch auf die Bonitätsprüfung von Privatpersonen aus.

Obwohl viele Privatpersonen und Unternehmen Wirtschaftsauskunfteien als lästiges Ärgernis empfinden, leisten diese einen bedeutenden Beitrag für einen gesunden Kreditmarkt und eine funktionierende Volkswirtschaft. Die Prüfung der Kreditwürdigkeit von Wirtschaftsunternehmen und Privatpersonen trägt dazu bei, dass im Großen und Ganzen nur abgesicherte Kredite vergeben werden. Das Risiko von ungedeckten Krediten wird durch die Bonitätsprüfung von Wirtschaftsauskunfteien deutlich reduziert.

Der Bonitätsscore und die Rolle von Wirtschaftsauskunfteien

Der Bonitätsscore erleichtert es Kreditgebern, Mobilfunkunternehmen oder selbst Händlern wie zalando und Amazon, das Risiko einer Geschäftsbeziehung besser einzuschätzen. Deswegen gibt es beispielsweise unterschiedliche Zinsen für unterschiedliche Personen für einen Kredit bei einer Bank: Banken verlangen höhere Zinsen, um das Risiko eines Zahlungsausfalls zu kompensieren, oder den Kredit ganz abzulehnen. Übrigens, hier unser Guide mit Tipps, wenn Dein Kredit abgelehnt wurde.

Wirtschaftsauskunfteien haben bei Kreditnehmern oft einen nicht so guten Ruf. Viele Verbraucher sehen sie als Grund für hohe Zinsen oder als willkürliche Datenschleudern. Aber trotz dieser Sichtweise leisten Wirtschaftsauskunfteien einen wertvollen Beitrag für Kreditnehmer. Mit ihren Bonitätsprüfungen sorgen sie dafür, dass Du kein zu hohes Risiko eingehst, Dich zu verschulden. Ohne solche Prüfungen könntest Du Gefahr laufen, Deine Finanzen mit zu vielen Krediten zu überlasten.

Wirtschaftsauskunfteien sind eine wichtige Ergänzung zu anderen Möglichkeiten, die Kreditwürdigkeit von Privatpersonen und Unternehmen zu prüfen, wie beispielsweise das Handelsregister, Bankauskünfte oder Ratingagenturen. Die Informationen aus dem Handelsregister sind für die Bonitätsbeurteilung von Firmenkunden oft begrenzt. Bankauskünfte sind meist sehr allgemein. Ratingagenturen (Fitch, S&P, Moody’s) konzentrieren sich normalerweise nur auf große Unternehmen und liefern keine Daten zu kleinen Unternehmen.

Häufige Fragen zu Auskunfteien

Wirtschaftsauskunfteien dürfen auf Grundlage der europäischen Datenschutz-Grundverordnung (DSGVO) und des Bundesdatenschutzgesetzes (BDSG) Daten erheben, speichern und an Dritte weitergeben. Neben der Einhaltung der strengen Richtlinien der DSGVO wachen auch die Landesbeauftragten für Datenschutz der deutschen Bundesländer über die Tätigkeiten der Wirtschaftsauskunfteien. Zudem müssen sich Wirtschaftsauskunfteien an bestimmte Löschfristen halten. Als datenverarbeitende Stelle haftet die Auskunftei für rechtswidrig verarbeitete Daten.

Die Datenübermittlung an eine Auskunftei ist in Deutschland (und allgemein in der EU) unter bestimmten rechtlichen Voraussetzungen erlaubt. Dazu müssen jedoch einige Voraussetzungen gegeben sein, darunter:

- Einwilligung: Wenn Du als Verbraucher ausdrücklich zustimmst, können Deine Daten an Auskunfteien übermittelt werden. Diese Einwilligung ist freiwillig und oft bekannt als „SCHUFA-Klausel“.

- Vertragliche Beziehung: Wenn Du eine vertragliche Beziehung mit einem Unternehmen hast, beispielsweise einen Kreditvertrag, können Daten zur Vertragserfüllung oder beim Verstoß an Auskunfteien weitergegeben werden (bspw. Rückzahlung, Inkassomeldung oder Kreditkündigung)

- Berechtigtes Interesse: Unternehmen haben nur unter bestimmten Bedingungen ein berechtigtes Interesse daran, Daten an Auskunfteien zu übermitteln. Dies kann der Fall sein, wenn es um die Bewertung Deiner Kreditwürdigkeit geht, etwa bei Kreditanfragen oder Mietverträgen.

Falls Du bei der Durchsicht einer Datenauskunft siehst, dass fehlerhafte oder Falsche Infos über Dich gespeichert sind, kannst Du die Löschung, Sperrung oder Berichtigung der Daten verlangen. Sofern sich nicht abschließend klären lässt, ob bestimmte Daten richtig oder falsch sind, hat die Wirtschaftsauskunftei nach dem Datenschutzgesetz die rechtliche Verpflichtung, die Daten zu sperren. Weder gesperrte Daten noch die Tatsache, dass diese gesperrt wurden, dürfen an Dritte weitergegeben werden.

Wie Du Daten ändern oder löschen kannst, erfährst Du auch in unserem Artikel „Negativen Schufa-Eintrag löschen lassen“.

Wenn Unternehmen Daten von Privatpersonen oder anderen Firmen bei Wirtschaftsauskunfteien anfragen möchten, müssen sie gemäß dem Bundesdatenschutzgesetz ein „berechtigtes Interesse“ nachweisen. Dieses besteht in Situationen, in denen ein finanzielles Risiko besteht, wie bei Kreditvergaben oder Lieferungen auf Rechnung. Das anfragende Unternehmen muss der Wirtschaftsauskunftei mitteilen, aus welchem Grund die Abfrage erfolgt. Es ist jedoch nicht notwendig, den genauen Nachweis des Interesses zu erbringen.

Der Umfang der erhaltenen Daten von einer Wirtschaftsauskunftei hängt von der Art des Unternehmens ab. Finanzdienstleistungsunternehmen wie Banken, Sparkassen, Kreditkartenfirmen oder Leasinggesellschaften erhalten Zugriff auf alle Informationen, die über eine Person oder ein Unternehmen gespeichert sind. Andere Unternehmen, die eine Abfrage bei einer Wirtschaftsauskunftei durchführen, erhalten nur Informationen, wenn ein Negativmerkmal vorhanden ist. Hierzu gehören Unternehmen wie die Telekom, Online-Händler wie Zalando und Verkäufer auf Amazon.

Fremde Personen haben generell kein Recht, Daten bei einer Wirtschaftsauskunftei abzufragen. Um die Daten einer anderen Person zu erhalten, benötigen sie im Voraus eine Einverständniserklärung. In der Praxis erfolgt dies oft so, dass die betreffende Person eine Auskunft bei der jeweiligen Wirtschaftsauskunftei anfragt und diese dann an die fremde Person (z.B. einen Vermieter) weitergeleitet wird.