Kredit von Privat – Dein umfassender Ratgeber

Kredit von Privat bedeutet, dass Dir keine Bank, sondern private Personen Geld leihen. Diese Form des Darlehens wird oft über Online-Plattformen abgewickelt, die Kreditnehmer und Anleger zusammenbringen. In diesem Ratgeber erfährst Du alles Wichtige über Kredite von Privat: wie sie funktionieren, welche Vor- und Nachteile sie haben, wie die Plattform GIROMATCH dabei funktioniert und worauf Du achten solltest. Am Ende findest Du einen FAQ-Bereich mit häufigen Fragen sowie ein Fazit, damit Du gut informiert entscheiden kannst.

Wofür benötigst Du das Geld? Starte hier

Was ist ein Kredit von Privat?

Ein Kredit von Privat (auch Privatkredit von Privatpersonen oder P2P-Kredit genannt) ist ein Darlehen, das Du von einer Privatperson erhältst – nicht von einer Bank. Du leihst Dir das Geld also von anderen Menschen. Möglich ist dies zum Beispiel direkt im Freundes- oder Familienkreis oder über Online-Kreditmarktplätze, die unbekannte Privatpersonen als Geldgeber vermitteln.

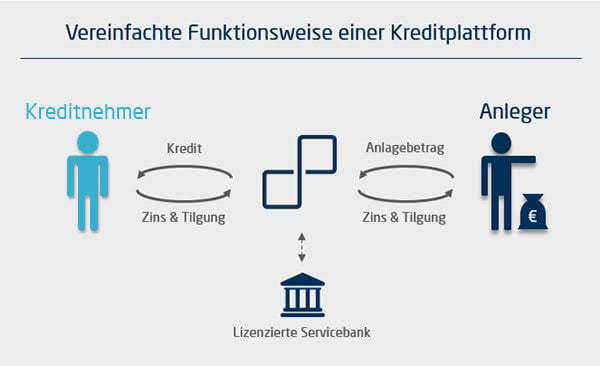

Unterschiede zu klassischen Bankkrediten: Bei einem Bankkredit stammt das Geld von einer Bank, die strenge Bonitätskriterien und standardisierte Prozesse hat. Ein Privatkredit hingegen wird durch einzelne Anleger finanziert, die oft flexiblere Kriterien haben. Die Abwicklung erfolgt meist online und ohne Filialbesuch. Wichtig zu wissen: Selbst bei P2P-Plattformen in Deutschland ist rechtlich immer eine Bank zwischengeschaltet, welche formal den Kredit ausreicht. Diese sogenannte Servicebank sorgt dafür, dass alles gesetzeskonform abläuft, und überträgt anschließend die Forderung an die privaten Geldgeber. Im Kern basiert ein Privatkredit aber auf dem Prinzip „von Mensch zu Mensch“ (Peer-to-Peer).

Historische Entwicklung (Crowdlending & P2P): Die Idee, Kredite von privat an privat zu vergeben, gewann in den 2000ern an Fahrt. In Deutschland gingen Plattformen wie auxmoney und smava schon 2007/2008 an den Start, um Crowdlending populär zu machen. Bald folgten weitere Anbieter, z. B. Lendico, Crosslend oder Funding Circle, die jedoch ihr Geschäftsmodell später änderten oder vom Markt verschwanden. Smava entwickelte sich etwa vom P2P-Pionier zum Vergleichsportal und vermittelt heute vorwiegend Bankkredite, obwohl private Anleger dort weiterhin investieren können. Auxmoney bleibt eine der größten P2P-Plattformen und finanziert mittlerweile auch Unternehmenskredite. GIROMATCH startete 2014 als Kreditmarktplatz und verbindet über das “Deutschlandportfolio” private Anleger und Kreditnehmer auf innovative Weise. Insgesamt wurden in Deutschland bereits jährlich dreistellige Millionenbeträge an Krediten von Privat vermittelt – ein Zeichen dafür, dass Crowdlending eine echte Alternative zum Bankkredit geworden ist.

Das Wichtigste zum Kredit von Privat bei GIROMATCH auf einen Blick

Wie funktioniert eine Kreditvergabe von Privat?

Wege zur Kreditaufnahme: Grundsätzlich hast Du zwei Möglichkeiten, Dir privat Geld zu leihen: direkt von einer Privatperson oder über eine Vermittlungsplattform.

- Direkte Vergabe unter Privatpersonen: Hierbei fragst Du zum Beispiel Freunde, Verwandte oder andere Vertrauenspersonen nach einem Darlehen. Diese Variante kommt ganz ohne Bank aus und kann formlos erfolgen. Allerdings solltest Du auch unter Freunden unbedingt einen schriftlichen Kreditvertrag aufsetzen, der Summe, Laufzeit, Zinsen und Rückzahlungsmodalitäten festhält. Ohne klare Vereinbarung könnte der Geldgeber den Kredit sonst jederzeit kündigen, was Dich in Bedrängnis bringen kann. Bedenke zudem, dass bei Geldgeschäften im privaten Umfeld Beziehungen belastet werden können – einige Freundschaften sind an ungelösten Geldstreitigkeiten zerbrochen.

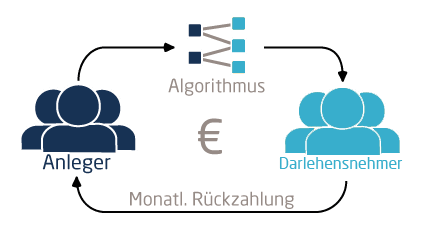

- Vermittlungsplattformen (P2P-Marktplätze): Heutzutage laufen die meisten Kredite von Privat über spezialisierte Online-Plattformen wie GIROMATCH oder auxmoney. Dort stellst Du online eine Kreditanfrage, und die Plattform matcht Dich automatisch mit einem oder mehreren privaten Geldgebern, die in Dein Darlehen investieren. Moderne Plattformen ermöglichen diesen Prozess anonym und ohne Öffentlichkeit: Anders als früher musst Du kein persönliches Kreditprojekt mit Fotos oder langen Beschreibungen veröffentlichen. Stattdessen füllst Du einfach einen digitalen Antrag mit den wichtigsten Angaben (Kreditwunsch, Einkommen etc.) aus, den Rest übernimmt ein Algorithmus. Kommt ein Match zustande, gibt eine kooperierende Bank den Kredit frei, und die privaten Anleger stellen das Geld bereit. Plattformen übernehmen also die Vermittlung, Bonitätsprüfung und rechtliche Abwicklung, während Anleger und Kreditnehmer anonym bleiben können.

Rolle der Vermittlungsplattformen: Solche Plattformen fungieren als vertrauenswürdige Mittler. Sie prüfen die Kreditwürdigkeit der Antragsteller, wickeln die Verträge über eine Partnerbank ab und verteilen die Rückzahlungen an die Anleger. Für Dich als Kreditnehmer bedeutet das weniger Aufwand: Du musst keinen einzelnen Geldgeber suchen oder verhandeln – das übernimmt die Plattform für Dich. GIROMATCH zum Beispiel arbeitet mit einer Servicebank (ehemals Fidor Bank) zusammen, damit die Kreditvergabe reibungslos und gesetzeskonform erfolgt. Gleichzeitig profitierst Du von der Schnelligkeit und Einfachheit digitaler Prozesse.

Chancen für Kreditnehmer: Ein Privatkredit kann Chancen bieten, wenn klassische Banken ablehnen. Private Geldgeber oder flexible Plattformen berücksichtigen oft auch Fälle, die für Banken “zu riskant” erscheinen – etwa wenn Du selbstständig bist, sich in Deiner SCHUFA ein negativer Eintrag findet oder Dein Einkommen unregelmäßig ist. Da die Prüfkriterien bei Privatkrediten weniger starr sein können, hast Du hier oft eine höhere Zusagewahrscheinlichkeit. Zudem läuft alles online und oft schneller ab als bei Bankfilialen.

Risiken für Kreditnehmer: Trotz aller Chancen gibt es auch Risiken. Bei direkten Privatdarlehen trägst Du das volle rechtliche Risiko, falls es zum Streit kommt – es gibt keine Ombudsstelle oder Verbraucherschutz, an die Du Dich wenden kannst. Bei Plattformen hängt die Erfolgsquote davon ab, ob sich genügend Anleger für Dein Profil finden – wobei etablierte Anbieter meist einen Pool an Investoren haben, sodass Ausfälle selten sind. Ein weiteres Risiko sind unseriöse Anbieter: Lass Dich nicht auf Kredithaie ein, die Vorkosten verlangen oder unrealistisch günstige Kredite ohne jede Prüfung versprechen. Seriöse Plattformen erkennen Du daran, dass der Antrag kostenlos und unverbindlich ist und erst bei Vertragsabschluss Gebühren anfallen. Generell solltest Du alle Konditionen genau prüfen, damit Du am Ende nicht auf überteuerten Zinsen oder versteckten Kosten sitzenbleibst.

Was sind die Vor- und Nachteile von einem Kredit von Privat?

Vorteile

- Höhere Chance auf Zusage: Private Kredite gelten als weniger streng geprüft. Auch wenn Deine Bonität nicht perfekt ist, hast Du oft eine Chance, da alternative Kriterien zählen. Zum Beispiel können Selbständige, Studenten oder Personen mit leichter negativer SCHUFA eher ein Darlehen erhalten, wo die Bank bereits abgewinkt hätte.

- Flexiblere Vergabe: Die Abwicklung erfolgt meist online und ohne großen Papierkram. Bei Plattformen wie GIROMATCH kannst Du den Kredit komplett digital beantragen – vom Antrag bis zur Unterschrift. Auch wenn Du privat bei Bekannten leihst, geht es oft formloser und schneller als bei einer Bank.

- SCHUFA-neutraler Antrag: Viele P2P-Plattformen ermöglichen eine Konditionsanfrage ohne SCHUFA-Eintrag. Deine SCHUFA-Auskunft wird erst bei verbindlicher Zusage geprüft. Eine schlechte SCHUFA führt nicht automatisch zur Ablehnung, sofern Du Dir den Kredit leisten kannst.

- Keine Sicherheiten nötig: In der Regel sind Privatkredite Blankodarlehen, d.h. Du musst keine dinglichen Sicherheiten wie Immobilien oder Autos verpfänden. Ein zweiter Kreditnehmer ist meist ebenfalls nicht erforderlich. Das vereinfacht die Aufnahme, insbesondere wenn Du keine Sicherheiten stellen kannst.

Nachteile

- Höhere Zinsen: Kredite von Privat haben im Schnitt höhere Effektivzinsen als Bankkredite. Private Anleger erwarten eine gewisse Rendite für ihr Risiko. Zinsen zwischen ca. 5% und 15% p.a. sind je nach Bonität üblich. Bei sehr hohen Zinsen (deutlich über dem Marktniveau) solltest Du vorsichtig sein – solche Angebote könnten als Wucher gelten.

- Kein persönlicher Bankberater: Du erhältst keine individuelle Beratung wie in der Bankfiliale. Weder Plattformen noch private Geldgeber bieten eine ausführliche Finanzberatung zu Deinem Kreditvorhaben. Die Entscheidung, ob das Darlehen zu Dir passt, musst Du selbst treffen.

- Dokumente trotzdem nötig: Auch wenn keine Bank dahintersteht, wollen Privatinvestoren Nachweise, dass Du den Kredit zurückzahlen kannst. Eine Bonitätsprüfung ist also nahezu immer Teil des Prozesses. Du solltest bereit sein, Einkommensnachweise, Kontoauszüge usw. vorzulegen (mehr dazu im Abschnitt Antragsprozess).

- Weniger Anbieterauswahl: Der Markt an reinen P2P-Plattformen in Deutschland ist kleiner geworden. Einige frühere Anbieter (z. B. Lendico, Funding Circle) vergeben keine Privatkredite mehr. Die Auswahl konzentriert sich auf wenige etablierte Plattformen. Das schränkt zwar die Optionen ein, erleichtert aber auch die Wahl eines seriösen Angebots.

- Mögliche Wartezeit: Während manche Plattformen (wie GIROMATCH) eine sofortige Auszahlung ermöglichen, kann es bei anderen etwas dauern, bis Dein Kredit vollständig von Anlegern finanziert ist. Insbesondere bei neuen oder kleinen Plattformen besteht das Risiko, dass Du länger auf genügend Investoren warten musst. Allerdings haben große Marktplätze Mechanismen, um Kredite vorzufinanzieren, sodass dies seltener ein Problem ist.

Kosten und Gebühren: Ein Kredit von Privat ist nicht gratis – auch hier fallen Zinsen und teils Gebühren an. Seriöse Plattformen erheben ihre Gebühren transparant als Teil des Effektivzinses. Bei GIROMATCH etwa ist eine Vermittlungsprovision von ca. 0,1% bis 2,25% des Kreditbetrags im Zinssatz bereits eingerechnet. Zusätzliche Vorkosten musst Du nicht zahlen – weder für die Anfrage noch für die Kontoführung oder mögliche Sondertilgungen. Achte bei anderen Anbietern darauf, ob Plattformgebühren oder Gebühren für verspätete Raten anfallen. Unseriöse Kredithaie verlangen manchmal sogar Gebühren vor der Auszahlung – von solchen Angeboten solltest Du Dich fernhalten. Generell gilt: Lies das Kleingedruckte und rechne Dir die Gesamtkosten (inkl. Zinsen und allen Gebühren) genau aus, um Angebote zu vergleichen.

Antragsprozess & Voraussetzungen bei GIROMATCH

GIROMATCH präsentiert sich als moderne Kreditplattform, bei der Du einen Kredit von Privat schnell und unkompliziert erhalten kannst. Schauen wir uns Schritt für Schritt an, wie der Antragsprozess abläuft und welche Voraussetzungen gelten.

1. Unverbindliche Anfrage stellen

Auf der GIROMATCH-Website kannst Du zunächst anonym und kostenlos eine Kreditanfrage stellen. Du wählst den gewünschten Kreditbetrag (z. B. 5.000 € oder 10.000 €) und eine Laufzeit zwischen 1 und 120 Monaten aus. Daraus ergibt sich eine monatliche Rate – achte darauf, dass diese in Dein Budget passt.

GIROMATCH zeigt Dir sofort eine Beispielrate; zum Beispiel kostet ein Kredit von 10.000 € über 5 Jahre ca. 190 € pro Monat. Diese Konditionsanfrage erfolgt SCHUFA-neutral, hat also keine Auswirkung auf Deinen Score. Du musst Dich für diese erste Anfrage nicht registrieren und noch keine persönlichen Daten wie Name angeben. Lediglich Infos zu Einkommen, Beruf und finanzieller Situation werden erfragt, damit das System Deine Chancen einschätzen kann.

2. Digitalen Kreditantrag ausfüllen

Passt die eingegebene Rate und Summe für Dich, gehst Du zum eigentlichen Kreditantrag über. Hier machst Du ausführliche Angaben zu Deiner Person (Adresse, Geburtsdatum etc.) und Deiner finanziellen Lage. Wichtig sind Einkommensnachweise und Ausgaben. GIROMATCH wird Dich bitten, z. B. Kontoauszüge der letzten ~5 Wochen und Gehaltsnachweise der letzten 2 Monate bereitzustellen.

Diese Unterlagen kannst Du bequem digital hochladen (als PDF oder Foto) oder über eine Online-Banking-Schnittstelle auswerten lassen. Weitere Dokumente sind in der Regel nicht nötig, solange die Kerninfos vorliegen. Anschließend wird Deine Bonität automatisch geprüft – dazu gehört auch eine SCHUFA-Abfrage, jedoch ohne dass Dein SCHUFA-Score negativ beeinflusst wird. GIROMATCH kombiniert diese Prüfung mit seinem Matching-Algorithmus, um ein passendes Angebot für Dich zu finden.

3. Angebot erhalten und Vertragsabschluss

Bereits nach wenigen Minuten erhältst Du eine erste Kreditentscheidung und ein individuelles Zinsangebot. GIROMATCH nennt Dir den voraussichtlichen Zinssatz (effektiv) für Deinen Kredit. Liegt das Angebot in einem für Dich akzeptablen Rahmen, kannst Du online zusagen. Nun ist eine Registrierung erforderlich, falls Du zuvor anonym angefragt hast. Im Anschluss folgt die Identitätsprüfung (Video-Ident): Du legitimierst Dich per Webcam mit Deinem Ausweis, was meist in 5–10 Minuten erledigt ist.

Alles läuft volldigital, Du musst also nicht zur Post oder Bank. Den Kreditvertrag kannst Du elektronisch unterschreiben (eSign). GIROMATCH nutzt hierfür einen Partner (z. B. IDnow), sodass Du keine Unterlagen ausdrucken oder verschicken musst. Der digital unterschriebene Vertrag ist rechtlich genauso gültig wie eine handschriftliche Unterschrift.

Vermittlung und Auszahlung des Kredits

Sobald Dein Vertrag unterzeichnet ist, wird er an die Partnerbank und die Investoren weitergeleitet. Die Auszahlung des Kredits erfolgt innerhalb kurzer Zeit auf Dein angegebenes Girokonto. GIROMATCH wirbt damit, dass bei kompletten Online-Abschluss die Auszahlung oft innerhalb von 24 Stunden erfolgen kann – teilweise sogar taggleich, wenn Du werktags vor 16 Uhr abschließt.

In der Praxis hängt die Geschwindigkeit davon ab, ob alle Unterlagen vollständig sind und wie schnell die Bank den Betrag freigibt. Im GIROMATCH-Test zeigte sich: Binnen zwei Tagen nach Eingang aller Unterlagen war das Geld auf dem Konto. Schneller geht’s mit dem volldigitalen Weg (Video-Ident + eSign), bei dem kein Papier mehr verschickt werden muss.

Bonitäts & wer bekommt einen Kredit: Die Voraussetzungen

GIROMATCH positioniert sich als plattform ohne strenge Ausschlüsse, dennoch gibt es ein paar Grundvoraussetzungen:

- Du musst volljährig (mind. 18 Jahre) sein und einen Wohnsitz in Deutschland sowie ein deutsches Bankkonto haben.

- Ein regelmäßiges Einkommen ist erforderlich – hierzu zählen Gehalt, Rente oder andere nachweisbare Bezüge.

- Eine komplett SCHUFA-freie Vergabe ist im Rahmen von P2P zwar nicht möglich, aber die Kriterien sind deutlich großzügiger als bei Banken. Auch Selbständige, Freiberufler, Studenten oder Rentner haben realistische Chancen, sofern sie die Rückzahlung darstellen können.

- Personen mit negativer SCHUFA: GIROMATCH prüft zwar Deine SCHUFA, aber ein Eintrag führt nicht automatisch zur Absage.

Ausschlusskriterien sind allerdings schwere Negativmerkmale wie etwa laufende Insolvenzverfahren oder sehr frische Zahlungsausfälle. Hast Du z. B. in den letzten zwei Jahren eine Privatinsolvenz durchlaufen oder eine eidesstattliche Versicherung abgegeben, wirst Du vermutlich keinen Kredit erhalten.

In allen anderen Fällen versucht GIROMATCH, Dir eine Lösung zu vermitteln – notfalls auch durch Kooperation mit spezialisierten Partnern (für Kredite ohne SCHUFA-Auskunft gibt es eigene Angebote). Insgesamt gilt: Die Hürde für einen Privatkredit ist niedriger als bei Bankkrediten, aber ein Mindesteinkommen und eine grundsätzlich tragbare Finanzlage solltest Du mitbringen.

Erfahrungen & Tipps zur Kreditaufnahme von Privat

„Eine sehr gute Beratung, es wurde mir geholfen und der Abschluss war erfolgreich“

Lukas K., Okt. 2024 bei Google

„Schnell und unkompliziert, vor allem wenn man sonst keine Chance hat“

Christiane, Jun. 2024 bei Google

„Ich bin begeistert und voll zufrieden“

Kerstin G., Aug. 2023 bei Google

„Schnell und unkompliziert, nur empfohlen“

Nelson, Jan. 2025 bei Google

Bevor Du Dich für einen Kredit von Privat entscheidest, ist es wichtig, ein paar Tipps und Erfahrungen zu berücksichtigen. So stellst Du sicher, dass Du einen seriösen Kredit aufnimmst und keine bösen Überraschungen erlebst.

Worauf muss man bei einem privaten Kredit achten?

Zunächst solltest Du Dir klar über Deinen Finanzierungsbedarf sein: Wie viel Geld benötigst Du wirklich und welche monatliche Rate kannst Du Dir leisten? Kalkuliere dabei konservativ, denn zu hohe Raten führen schnell in Zahlungsschwierigkeiten. Achte außerdem genau auf den angebotenen Zinssatz. Zinsen über 10% wirken vielleicht im ersten Moment verkraftbar, können aber über Jahre hinweg mehrere Tausend Euro an Kosten bedeuten. Nutze einen Kreditrechner, um die Gesamtkosten Deines Wunschkredits abzuschätzen. Wenn Dir ein Angebot unverhältnismäßig teuer vorkommt, vergleiche Alternativen.

Wichtige Vertragsklauseln und Fallen

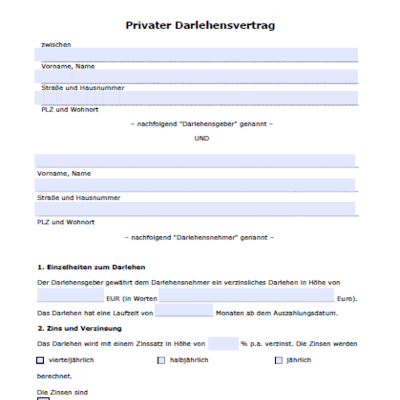

Egal ob Du über eine Plattform abschließt oder Dir privat von einem Bekannten leihst – bestehe immer auf einem schriftlichen Vertrag. Darin sollten alle wichtigen Punkte klar geregelt sein: Kreditsumme, Laufzeit, Zinssatz, Rückzahlungsart und -termine, Verzugsfolgen und ggf. Kündigungsrechte. Bei einem Privatdarlehen ohne Bank kannst Du die Rückzahlung flexibler gestalten als bei standardisierten Bankraten. Zum Beispiel sind endfällige Darlehen denkbar, bei denen Du während der Laufzeit nur Zinsen zahlst und am Ende den gesamten Betrag auf einmal. Solche Modelle können sinnvoll sein, etwa wenn Du erwartest, am Laufzeitende genug Geld zur Verfügung zu haben. Was auch immer vereinbart wird – schreibe es nieder. Insbesondere wenn Du Dir im Freundeskreis Geld leihst, schützt ein Vertrag beide Seiten und beugt Missverständnissen vor. Denke daran, auch zu regeln, was im Notfall passiert (z.B. bei Arbeitslosigkeit des Kreditnehmers oder wenn der Kreditgeber das Geld vorzeitig zurückfordert). Ohne feste Laufzeit könnte der private Geldgeber nämlich theoretisch jederzeit mit 3 Monaten Frist kündigen, was Dich unter Druck setzt. Solche Eventualitäten sollten im Vertrag ausgeschlossen oder fair geregelt sein.

Kostenlose Vorlage: Privater Darlehensvertrag

Wer statt einer Kreditplattform lieber einen Privatkredit von einer Privatperson aufnehmen möchte, der kann hierfür unsere kostenlose Vorlage zum privaten Darlehensvertrag verwenden.

Unser unverbindliches Darlehensvertrags-Muster als PDF können Sie direkt am Laptop oder PC ausfüllen. Es enthält relevante Informationen wie Kreditgeber und -nehmer, Kredithöhe, Laufzeit, Verzinsung, Stellung von Sicherheiten und Fälligkeit der Zinsen und des Kreditbetrags.

Bitte beachten Sie dennoch, dass wir für unsere Vorlage für den Kreditvertrag von Privat keine Haftung übernehmen können. Lassen Sie sich hierzu besser rechtlich beraten.

Wie erkennt man seriöse Anbieter von Privat?

Im Bereich Kredit von Privat tummeln sich leider auch dubiose Geschäftsmodelle. Um seriöse von unseriösen Angeboten zu unterscheiden, beachte folgende Punkte:

- Keine Vorkosten: Leiste niemals Gebühren im Voraus, nur um ein Kreditangebot zu erhalten. Seriöse Vermittler wie GIROMATCH verlangen keine Vorkasse – alle Gebühren werden erst bei erfolgreicher Auszahlung fällig (und dann meist als Teil der Rate).

- Transparente Konditionen: Achte auf ein repräsentatives Beispiel im Angebot, wie vom Gesetz vorgeschrieben (PAngV). Dort siehst Du, welchen Zinssatz zwei Drittel der Kunden mindestens bekommen. Verschweigt ein Anbieter Effektivzins oder Gesamtkosten, ist Vorsicht geboten. GIROMATCH z.B. nennt offen den Zweidrittelzins von 4,62% eff. p.a. im repräsentativen Beispiel.

- Prüfung Deiner Bonität: Klingt paradox, aber eine gewisse Prüfung Deiner Zahlungsfähigkeit ist ein Zeichen von Seriosität. Wenn Dir jemand unbegrenzt Kredit “ohne Einkommensnachweis, ohne SCHUFA, für jeden” verspricht, solltest Du misstrauisch werden – echte Geldgeber wollen zumindest grob sicherstellen, dass Du zurückzahlen kannst. Seriöse Plattformen fragen daher Einkünfte ab und führen Bonitätschecks durch.

- Erreichbarkeit und Impressum: Checke das Impressum und die Kontaktmöglichkeiten des Anbieters. Eine Plattform, die nur eine Handy-Nummer oder E-Mail ohne ladungsfähige Anschrift angibt, ist problematisch. GIROMATCH und bekannte Portale sitzen in Deutschland und unterliegen der Aufsicht, während man bei ausländischen Angeboten ohne Regulierung aufpassen muss.

- Erfahrungsberichte: Lies Erfahrungen anderer Kunden oder Tests in Finanzportalen. Natürlich sollte man Online-Bewertungen mit Vorsicht genießen, aber ein Anbieter, der überwiegend positive, glaubwürdige Resonanz hat, ist vertrauenswürdiger. GIROMATCH wirbt z.B. mit zahlreichen 5-Sterne-Bewertungen und positiven Kundenstimmen („schnell und unkompliziert“).

Die Rolle von Plattformen wie GIROMATCH

Wenn Du keinen privaten Darlehensgeber im Bekanntenkreis hast (oder das bewusst trennen möchtest), sind Plattformen der bequemste und sicherste Weg. GIROMATCH & Co. übernehmen die Vertragsgestaltung, sorgen für die anonyme Abwicklung und bieten oft sogar einen Kundensupport, falls Du Fragen hast. GIROMATCH kombiniert nach eigenen Angaben das Beste aus Bank und Marktplatz und arbeitet ohne Bearbeitungsgebühren vorab. Für Dich heißt das: einfacher Online-Antrag statt Bankschalter und trotzdem ein rechtssicherer Kreditvertrag mit deutscher Bank im Hintergrund. Die Plattform achtet auch auf den Datenschutz – Deine persönlichen Finanzdaten werden vertraulich behandelt und nicht öffentlich gemacht, anders als bei früheren Crowdlending-Methoden mit öffentlichen Projekten. Insgesamt kannst Du mit etablierten Plattformen davon ausgehen, dass sowohl Du als Kreditnehmer als auch die Anleger fair behandelt werden und alles mit rechten Dingen zugeht.

Die wichtigsten Fragen zum Thema Privatkredit

Ja und nein. Direkt von einer Privatperson (z.B. Freund) kannst Du natürlich Geld leihen, ohne dass eine SCHUFA-Auskunft eingeholt wird – das liegt im Ermessen des Geldgebers. Online-Plattformen hingegen arbeiten zur Sicherheit der Anleger meist mit SCHUFA-Prüfung.

Komplett ohne SCHUFA-Auskunft gibt es offiziell kaum seriöse Angebote, da auch private Investoren ihr Geld nicht blind verleihen möchten.

Allerdings: Die Anfrage bei GIROMATCH ist schufaneutral und hat keine Auswirkung auf Deinen Score. Sollte Dein SCHUFA-Score nicht optimal sein, bedeutet das nicht automatisch das Aus – die Anforderungen sind bei P2P oft geringer als bei Banken. Für harte Fälle (z.B. sehr negative SCHUFA) gibt es als Alternative sogenannte Schweizer Kredite über Vermittler, die ohne SCHUFA arbeiten. GIROMATCH selbst bietet auch einen separaten Kredit ohne SCHUFA an, der über Partnerbanken im Ausland realisiert wird. Dieser ist allerdings keine klassische „von Privat“-Variante, sondern eher ein Spezialbankkredit für schwierige Bonitäten.

In der Regel ja. Private Kreditgeber wollen – genau wie Banken – sicherstellen, dass Du das Darlehen zurückzahlen kannst. Bei Freunden/Familie mag ein offenes Wort über Deine finanzielle Lage genügen, aber auch hier schadet es nicht, Deine Einnahmen zu belegen, um Vertrauen zu schaffen.

Plattformen wie GIROMATCH fordern im Zuge der Bonitätsprüfung Einkommensnachweise oder Kontoauszüge von Dir. Das läuft alles digital und dient dazu, Dein verfügbares Einkommen zu ermitteln. Hast Du ein regelmäßiges Gehalt oder andere Einkünfte, ist das meist unproblematisch. Solltest Du kein klassisches Einkommen (etwa als Student ohne Job) haben, steigen die Anforderungen: Eventuell benötigst Du dann einen Mitantragsteller oder andere Sicherheiten, sofern Du nicht einen privaten Gönner findest. Grundsätzlich gilt: Ohne Nachweis von Zahlungsfähigkeit kein Kredit – seriöse Geldgeber, ob privat oder Bank, werden auf irgendeine Form des Einkommenschecks bestehen.

Die Zinsen für Kredite von Privat werden frei vereinbart, orientieren sich aber am Risiko. Auf Plattformen bewegen sie sich meist in einer Spanne von ca. 2% bis 14% effektiv pro Jahr. GIROMATCH beispielsweise gibt Zinssätze ab 1,99% eff. p.a. für beste Bonitäten an, während der Durchschnitt für viele Kunden bei rund 4–7% eff. liegt. Bei schwächerer Bonität können zweistellige Zinssätze verlangt werden.

Es gibt in Deutschland keine starre Zinsobergrenze, aber extrem überzogene Zinsen könnten als Wucher sittenwidrig sein. Als Faustregel: Alles, was mehr als doppelt so hoch ist wie der Marktdurchschnitt, sollte man hinterfragen.

Im persönlichen Umfeld spricht man Zinsen oft direkt ab – manche Privatdarlehen im Freundeskreis werden sogar zinslos gewährt (aus Kulanz). Doch wenn Zinsen vereinbart werden, sollten sie fair sein. Tipp: Vergleiche den angebotenen Zinssatz mit üblichen Bankkrediten für Deine Bonitätsklasse. So erkennst Du, ob der Privatkreditzins angemessen ist. Über 15% effektiver Jahreszins sind nur in Ausnahmefällen (sehr hohes Ausfallrisiko) gerechtfertigt.

Ja, einige Anbieter werben damit. GIROMATCH etwa bietet eine Sofortzusage in 30 Sekunden und Auszahlung innerhalb 24 Stunden (werktags) an. Bei vollständig digitaler Abwicklung kann das Geld tatsächlich sehr schnell fließen – oft am nächsten Werktag, manchmal sogar noch am selben Tag.

Wichtig ist, dass Du alle erforderlichen Schritte (Identifikation, eSign etc.) zügig durchläufst. Auxmoney und andere P2P-Plattformen benötigen manchmal ein paar Tage, da hier mehrere Anleger Deinen Kredit finanzieren. Allerdings arbeiten auch diese mit Vorfinanzierungen, sodass die Wartezeit minimiert wird. Direkte Privatkredite (z.B. von einem Freund) können theoretisch sofort in bar ausgezahlt werden, praktisch braucht man aber auch hier oft ein paar Tage, um alles zu klären und das Geld bereitzustellen.

Fazit: Sofortkredit von Privat ist vor allem über etablierte Online-Plattformen realistisch. Achte auf Begriffe wie “Sofortauszahlung” in den Angeboten – meist bedeutet das, dass nach finaler Zusage das Geld binnen 24 Stunden angewiesen wird.

Abhängig von Deiner Situation können folgende Alternativen in Frage kommen:

- Klassischer Bankkredit: Wenn Deine Bonität ausreicht, bekommst Du bei Banken oft günstigere Zinsen, vor allem bei zweckgebundenen Darlehen (z.B. Autokredit). Ein Bankkredit lohnt sich für Dich, falls Du die strengen Kriterien erfüllst und Wert auf persönlichen Service legst.

- Kredit ohne SCHUFA von spezialisierten Anbietern: Diese werden oft als “Schweizer Kredit” bezeichnet und über Kreditvermittler (z.B. Bon-Kredit, Maxda) angeboten. Hierbei kommt das Geld von einer ausländischen Bank (ohne SCHUFA-Abfrage). Die Konditionen sind allerdings meist teurer und Beträge begrenzt (oft max. 7.500 €).

- Minikredite und Kurzzeitkredite: Anbieter wie Cashper oder Vexcash vergeben Kleinstbeträge (bis ein paar hundert Euro) sehr schnell, auch bei schwacher Bonität. Allerdings sind die Gebühren und effektiven Zinsen extrem hoch, wenn man Express-Optionen nutzt, daher nur im Notfall nutzen.

- Dispokredit oder Kreditkarte: Hast Du bereits ein Girokonto mit Dispo-Limit oder eine Kreditkarte, kann es kurzfristig einfacher sein, diese Kreditlinien zu nutzen. Der Dispokredit ist sofort verfügbar, aber die Zinsen (um 10%) sind relativ hoch. Für sehr kurze Zeiträume kann das eine Alternative sein, einen langfristigen Kredit ersetzt es jedoch nicht.

- Privates Umfeld: Bevor Du zu fremden Privatkrediten greifst, prüfe, ob Familie oder Freunde Dir aushelfen können (mit schriftlichem Vertrag!). Ein zinsgünstiges oder zinsloses Darlehen innerhalb der Familie kann finanziell am sinnvollsten sein – birgt aber das bereits erwähnte Konfliktpotenzial, falls etwas schiefläuft.