iwoca Kredit für Selbstständige, Unternehmer und Kleingewerbe

iwoca: Das Fintech mit Ursprüngen in Großbritannien ist seit 2016 auch in Deutschland tätig. „instant working capital“ (zu deutsch in etwa: „sofortiges Betriebskapital“), dafür steht der Produktanbieter mit seinem Namen und bietet Selbstständigen, Freibruflern und KMUs Kredite ab € 1.000 bis maximal € 500.000. Das Besondere: Ein verständliches – wenn auch nicht ganz billiges – Zins- und Kostenmodell, ein sehr einfacher Antrag und vor allem Flexibilität und Schnelligkeit.

„Unser Ziel ist es, kleinen Unternehmen sowie Selbständigen durch einen ebenso schnellen wie flexiblen Zugang zu Finanzierungsangeboten neue Wachstumsmöglichkeiten zu eröffnen.“ – so der Slogan von iwoca.

Wir haben das Produktangebot der iwoca getestet und zeigen Dir heute, worauf Du bei einer iwoca Kreditlinie achten solltest, wie die Beantragung abläuft und welche Dinge iwoca besser und schlechter macht, als die traditionelle Konkurrenz aus der Bankenwelt.

iwoca auf einen Blick

| Kreditbetrag | 1.000,00 € - 500.000,00 € |

| Laufzeit | 1 - 60 Monate |

| Zinsen | 10.02% bis 13.47% eff. p.a. |

| Besonderheiten |

|

| Voraussetzungen |

|

§ 6a PAngV repr. Bsp.: Eff. Jahreszins 13,47%, geb. Sollzins 2,00% p.m., Nettokreditbetrag 10.000 €, Laufzeit 1 Jahr, monatlihe Tilgung der Kreditlinie, Gesamtkosten 10.701,39 €, Bonität vorausgesetzt. Darlehensgeber: Fidor Bank AG

Unsere iwoca Erfahrungen und Testergebnis

- Flexible, revolvierende Kreditlinie von 1.000 Euro bis zu 500.000 Euro

- Kreditentscheidung und Auszahlung innerhalb 24 Stunden

- Zinsen 2% monatlich auf den ausstehenden Betrag. Keine weiteren Gebühren oder langfristigen Verpflichtungen

- Hohe Flexibilität – Kunden zahlen nur auf den in Anspruch genommenen Betrag bei flexibler Rückzahlung

- Keine dinglichen Sicherheiten notwendig

Was sind die Voraussetzungen für einen iwoca Kredit?

iwoca stellt gewisse Grundanforderungen an die Bonität der Kreditnehmer, die Du im Rahmen Deiner Tätigkeit bzw. Deiner Personen- oder Kapitalgesellschaft erfüllen musst. Diese umfassen sowohl rechtliche Vorgaben, als auch wirtschaftliche Kennziffern zu Umsatz und operativer Tätigkeit. Das maximale genehmigte Kreditvolumen liegt in der Regel bei ~ 10%-15% des Jahresumsatzes.

Die folgenden Kriterien setzt iwoca als Mindestvoraussetzung vor, um einen Kredit beantragen zu können:

iwoca sagt, dass allgemein eine Kombination aus verschiedenen Merkmalen bei der Kreditentscheidung wichtig ist, insbesondere bei der Beurteilung der Ertragssituation in Corona-Zeiten. Folgende Kriterien sind bei der Kreditvergabe eher als „positiv“ oder eher als „negativ“ eingestuft:

Positiv für die Kreditentscheidung

- Gute Crefo/SCHUFA

- Stabile Kontoumsätze

- Lang etabliertes Unternehmen

- Gute Nettomarge

- Bestätige Aufträge oder Bestellungen

- Diversifizierter Kundenstamm

- Unternehmensgröße (basierend auf Umsatz und Mitarbeiterzahl)

- Stabile bzw. wachsende Umsatzentwicklung

Negativ für die Kreditentscheidung

- Schwache Crefo/SCHUFA

- Volatile Kontoumsätze

- Hohe und/oder kurzfristige Verschuldung

- Pfändungen

- Vermehrte Rücklastschriften

- Niedrige oder negative Netto- und Bruttomarge

- Hohes Branchenrisiko

- Covid Umsatzeinbrüche noch nicht vorbei

iwoca Kredit beantragen: Diese Unterlagen sind notwendig

Die Beantragung erfolgt ausschließlich online, weshalb sich der Kreditantrag im Vergleich zu einem Bankkredit um einiges einfacher gestaltet. Daher ist auch je nach Kreditsumme eine Sofortzusage zum Kredit möglich und durch Online-Abschluss auch die Auszahlung äußerst schnell. Nach eigenen Aussagen der iwoca ist bei Beantragung mit einer „Kreditentscheidung und Auszahlung innerhalb weniger Stunden“ zu rechnen.

Die benötigten Unterlagen untergliedern sich in 3 Kreditsummen, die von 1.000 Euro bis 15.000 Euro, bis 25.000 Euro sowie bis 500.000 Euro reichen.

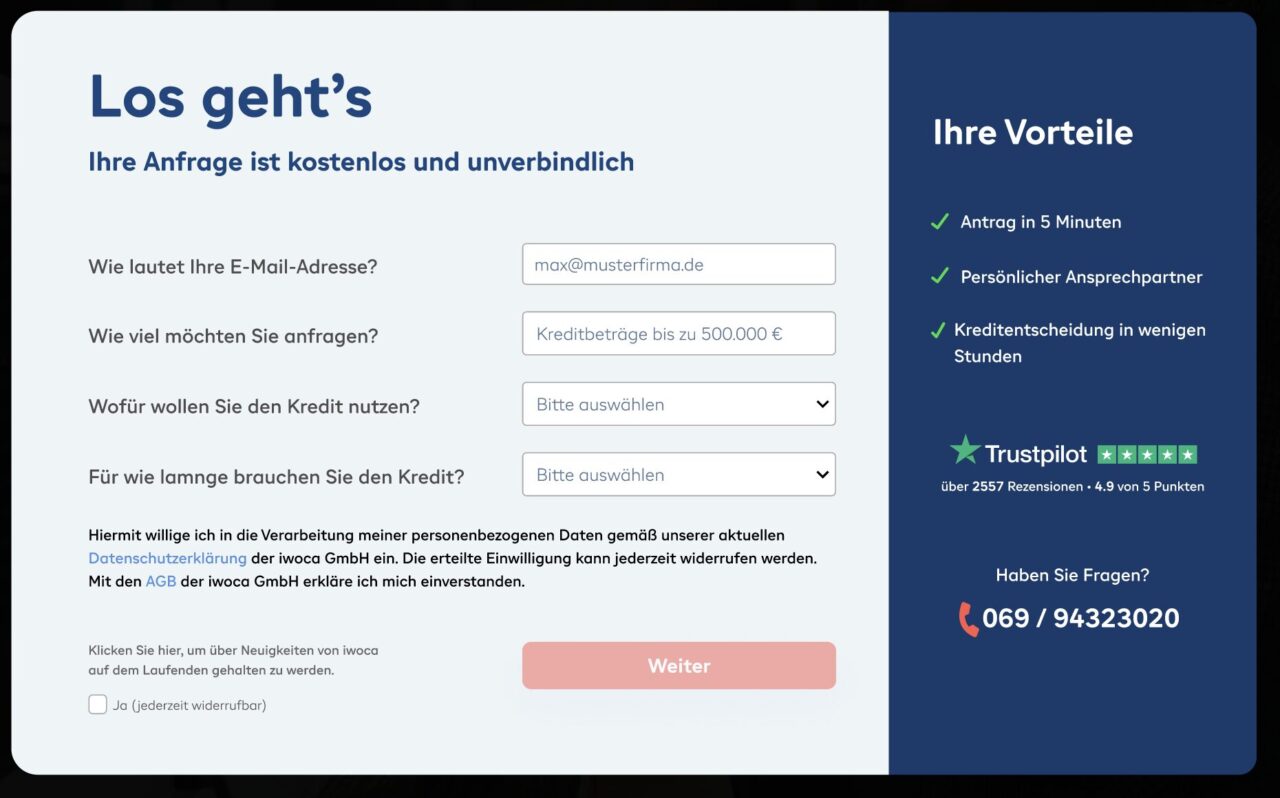

Schritt 1: Allgemeine Infos

Dazu zählen allgemeine Angaben (Email-Adresse des/der Antragstellers, Gewünschte Kreditsumme, Verwendungszweck, Kreditlaufzeit)

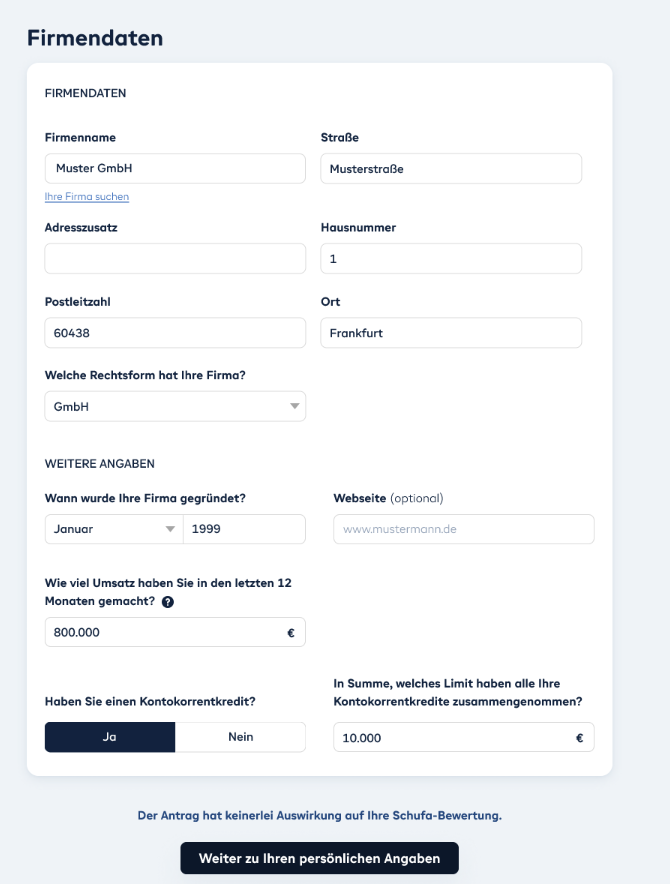

Schritt 2: Firmendaten und Infos zur Tätigkeit

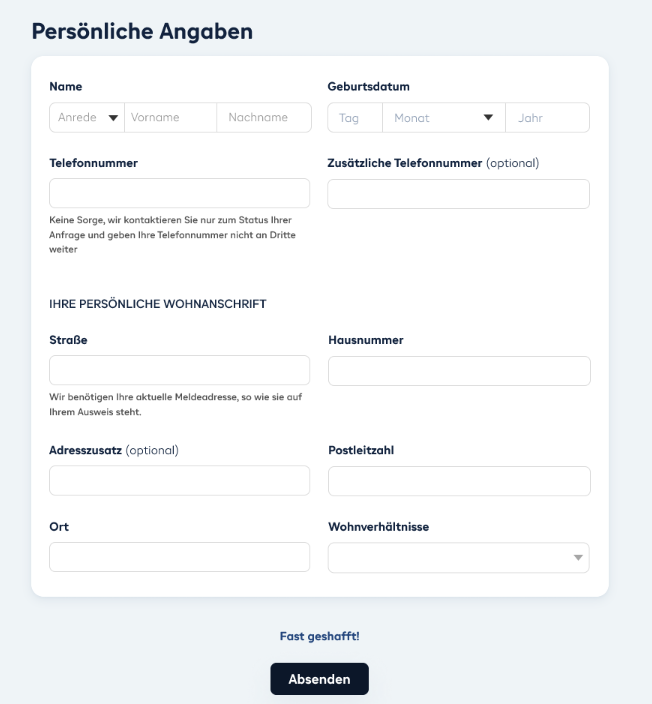

Schritt 3: Persönliche Angaben zum Antragsteller bzw. Inhaber / Geschäftsführer

Hier erfolgt entweder die automatisierte Entscheidung (je nach Kreditbetrag und Bonität) oder es wird nach einem Dokumentenupload gefragt.

Zwischen Schritt 3 und 4 (dem Abschluss) wird außerdem die SCHUFA- bzw. Crefo abgefragt, die zur Entscheidungsfindung beiträgt.

1. Variante: Kredit bis 15.000 Euro

- Ausweiskopien aller Antragsteller

- Kontoauszüge der letzten 90 Tage werden in Einzelfällen angefragt

2. Variante: Kredit bis 50.000 Euro

- Kontoauszüge der letzten 90 Tage

3. Variante: Kredit bis 500.000 Euro

- Kontoauszüge der letzten 90 Tage

- BWA und SuSa-Listen der letzten beiden Geschäftsjahre

- Aktuelle BWA und SuSa (nicht älter als 4 Monate)

Vorteile und Nachteile von iwoca

Vorteile

- Schnelle Entscheidungen und Auszahlung des Kredits i.d.R. in 24-Stunden ab Genehmigung. Bis heute der beste Kreditantrag für Selbstständige und Freiberufler

- Enorme Flexibilität bei der Nutzung der Kreditlinie, auch bis € 500.000

- Online-Abschluss und relativ geringe Anforderungen an Unterlagen und Dokumentation

- Verzicht auf Sicherheiten bei der Beantragung mit Ausnahme einer Bürgschaft eines Geschäftsführers

- Gutes Serviceangebot, Telefon/Mailservice von 8:00 Uhr bis 19:00 Uhr

- Anpassungen der Kreditvergabe an Corona- und Covid-Situation

- Stetige Produktverbesserungen: Mittlerweile Laufzeit bis 60 Monate fixierbar, außerdem stetige Vereinfachung bei der Beantragung

Nachteile

- Höhere Kosten als beim Bankkredit mit bis zu 13,47% eff. p.a. bzw. 2% monatlich auf die Kreditlinie

- Angebot richtet sich eher an Selbstständige und Kleinunternehmer

- Keine App oder Mobile-Banking trotz ausschließlich digitalem Angebot

Tipp: Auf dem offiziellen iwoca Fact Sheet findest Du alle Informationen, die Du für den Kredit benötigst.

Kosten und Gebühren für die Finanzierung

Im iwoca Test, als auch bei iwoca Erfahrungen im Netz findet man zumindest eine klare Antwort: Die Gebühren und Zinskosten der iwoca sind transparent und einfach verständlich. Der Zins für die Kreditlinie beträgt 2% monatlich auf den ausstehenden Betrag. Dies führt im Umkehrschluss auf Gesamtkosten bzw. einen eff. Zins p.a. von 13,47% bei einer Kredithöhe von € 100.000. Damit ist der Zinssatz der iwoca deutlich über dem Zinssatz von kreditgebenden Banken und schneidet im Kreditvergleich als eine der kostspieligeren Finanzierungen ab.

Die aktuellen Zins- und Gebührenstruktur bei iwoca

Gleichzeitig ist festzuhalten, dass die Transparenz des Angebots und vor allem die schnelle Verfügbarkeit die hohen Kosten ausgleichen. Zum einen besteht die Möglichkeit der kostenlosen Tilgung und vorzeitigen Rückzahlung des Darlehens, wodurch die Kreditlinie flexibel gezogen werden kann. Zum anderen erreicht iwoca dadurch eine Zielgruppe, die auch nicht von Kreditplattformen und P2P-Krediten ausreichend abgedeckt wird. Insbesondere P2P-Kredite für Freiberufler und Selbstständige sind zum einen in der Höhe begrenzt und zum anderen gelten auch hier hohe, in der Regel zweistellige jährliche Effektivzinsen für den Kreditnehmer

Wofür kann die Kreditlinie genutzt werden?

Die Kreditlinie ist flexibel einsetzbar und bietet daher vielfältige Gestaltungsmöglichkeiten für Selbstständige und Freiberufler. Allgemein ist der Kredit anzuwenden

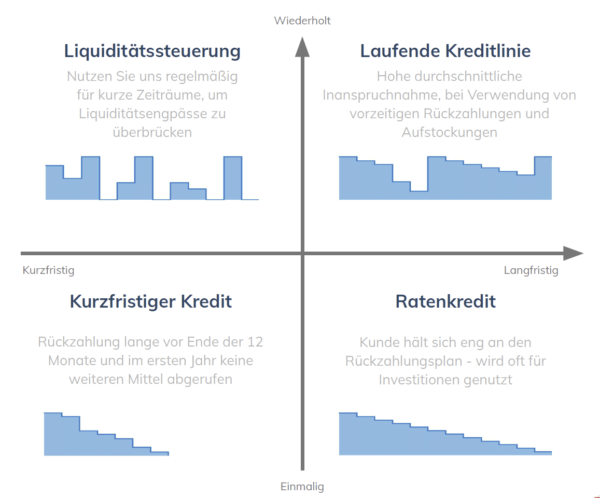

- zur Liquiditätssteuerung, bspw. um Liquiditätsengpässe zu überbrücken

- als laufende Kreditlinie mit laufender Inanspruchnahme bei Verwendung von Rückzahlungen und Aufstockungen

- als kurzfristiger Kredit bei einer Rückzahlung innerhalb weniger Wochen oder Monate

- oder als klassischer Ratenkredit mit fester, annuitätischer Rückzahlung, bspw. für Investitionen

Wie folgt eine Darstellung der Verwendungsmöglichkeiten mit einer Aufteilung in einmalige/wiederholte Nutzung sowie kurzfristige oder langfristige Inanspruchnahme:

iwoca Erfahrungen: Was steckt hinter dem Anbieter?

Aktuell ist iwoca mit mehr als 300 Mitarbeitern eines der europaweit am schnellsten wachsenden FinTech-Unternehmen. Mit seiner bisherigen Kreditvergabe von mehr als einer Milliarde Euro ist iwoca maßgeblich an der Finanzierung, der nachhaltigen Entwicklung des Mittelstandes sowie auch an einer dauerhaften Arbeitsplatzsicherung beteiligt. Iwoca ist kein Kreditinstitut nach dem Kreditwesengesetz (KWG), sondern eine Online-Kreditplattform. Die für die Kreditvergabe notwendige Banklizenz wird durch die Fidor Bank AG mit Sitz in München bereitgestellt.

Mutter- der deutschen Tochtergesellschaft der iwoca Deutschland GmbH ist die iwoca Ltd. mit Sitz in London, United Kingdom. Gründer und heutiger CEO beziehungsweise CIO sind weiterhin James Dear und Christoph Rieche, der gleichzeitig die iwoca Deutschland GmbH leitet. Das iwoca-Kreditangebot für Firmenkredite galt bislang für die zwei Länder Großbritannien und Deutschland.

Wie finanziert sich iwoca, woher kommt das Geld?

iwoca ist keine Bank und hat auch keine Banklizenz. Für die Kreditvergabe arbeitet iwoca mit der Fidor Bank zusammen sowie der iwoca SCSp SICAV SIF, was ein luxemburgischer Fonds ist, der die Kredite de facto finanziert. Insgesamt wurden über diese Struktur in Deutschland und dem Vereinigten Königreich über 1 Milliarde Euro an Krediten an über 50.000 Kunden ausbezahlt.

Fazit: Erfahrungen mit dem iwoca Kredit

Die Voraussetzungen für die Kredite je nach beantragter Summe sind klar und transparent kommuniziert. Welche Voraussetzungen erfüllt sein müssen, welche Unterlagen benötigt und wie diese eingereicht werden können, steigern die Chancen, dass es mit der Zusage klappt.

Im Vergleich zu rigiden Vorgaben der Großbanken und auch im Vergleich zu geringeren Anforderungen von Peer-To-Peer-Wettbewerbern, die jedoch mit hohen Zinskosten quittiert werden, ist iwoca bei der Zusagechance unserer Meinung nach sehr gut aufgestellt.

Bei der Schnelligkeit der Auszahlung ist iwoca im Bereich der Selbstständigen, Freiberufler und Kleingewerbetreibenden mit Sicherheit in den oberen 10%. Je nach beantragter Höhe kann auf Dokumente nahezu vollständig verzichtet werden und die Auszahlung innerhalb weniger Stunden bis Tage vollzogen werden.

In unseren Erfahrungsberichten ist die durchschnittliche Auszahlungsdauer zwischen 2 bis 5 Werktage ab dem Zeitpunkt der Beantragung, was für gewerbliche Zwecke ein sehr gutes Zeitfenster ist.

Modern, digital, einfach: So gut strukturiert die standardisierten Prozesse von iwoca sind und so verständlich diese erklärt werden, desto mehr sind diese auch auf eine spezifische Zielgruppe fokussiert.

Die Service-Erreichbarkeit ist gut, basiert sowohl auf traditionellen Tools wie Call-Centern und Email-Kontakt, also auch auf schneller und kurzfristiger Rücksprache über Web-Chat.

2% Zinsen monatlich auf den ausstehenden Kreditbetrag für Beträge bis 100.000,- Euro, bevor es danach langsam günstiger wird. Einfachheit trumpft hier gegenüber der Zinsersparnis, weshalb wir die überdurchschnittlich hohen Kosten mit nur 3,5 von 5 Punkten bewerten können.

Allgemein macht es Sinn, die Kreditlinie nicht immer vollständig auszureizen, sondern den offenen Betrag immer so gering wie möglich zu halten, um die Finanzierungskosten zu verringern.

Die Erfahrungen mit iwoca werden in unserem Test, als auch von Kreditnehmern in Erfahrungsberichten durchaus positiv bewertet. Bei Trustpilot werden iwoca Erfahrungen im Schnitt mit 4,9 von 5 Sternen bei insgesamt über 2.000 Abstimmungsergebnissen beurteilt.

iwoca bietet mit ihrer Unternehmensfinanzierung Selbstständigen, Freiberuflern und KMUs ein hohes Maß an finanzieller Flexibilität. Die Kreditsumme steht zur freien Verfügung und der einmal aufgenommene Revolving-Kredit lässt sich vor Ende der Kreditlaufzeit ebenso einfach verlängern wie erneuern.

Die Kostenstruktur ist überdurchschnittlich hoch, dafür aber klar und transparent, weil außer den Kreditzinsen weder weitere Gebühren noch sonstige langfristige Verpflichtungen anfallen. Insbesondere in Zeiten des mobilen Bankings und dem Ansatz, dass die Kreditaufnahme auch weitestgehend papierlos stattfinden kann (und sollte), ist iwoca für jeden Freiberufler, Selbstständigen und Kleinunternehmer eine Überlegung wert.

Welche Alternativen gibt es zu iwoca?

Aktuelle Alternativen für Selbstständige und Freiberufler sind insbesondere auxmoney sowie Teylor aus der Schweiz. Während auxmoney ein spezifisches Produkt für Firmenkredite leider abgeschafft hat, haben Freiberufler und Selbstständige mit dem normalen Privatkredit von auxmoney (unseren Testbericht findest Du hier) die Möglichkeit, einen Kredit aufzunehmen.

Als weitere Alternative bietet sich Factoring an. Hierbei gibt es sowohl die klassische Methode des Factoring mit aifinyo (vorher noch bekannt als „RECHNUNG.de“) oder die harte Variante mit den Sale-and-Rent-Back Modellen von Pfando. Pfando wird benannt, da es – trotz hoher Kosten – auch für Gewerbetreibende möglich ist. Das bedeutet, dass auch Nutzfahrzeuge wie Traktoren, Transporter oder Firmenwagen verkauft und zurückgemietet werde können, um Liquiditätsengpässe zu überbrücken. Unseren Erfahrungsbericht zu Pfando findest Du hier.